NACIONALES

13 de enero de 2017

El gobierno anunció colocación de U$S 6.000 millones

Seis entidades le darán préstamo a 18 meses y al 3,8% anual; el resto del programa financiero se cubrirán con emisiones locales y en el exterior, y aportes de organismos internacionales.

El mercado internacional no es el mismo hoy que el que era en los primeros días de noviembre, antes de la victoria de Donald Trump. Consciente del cambio, el Ministerio de Finanzas decidió adelantar en enero gran parte de los fondos que necesitará para el año. Hoy cerró un préstamo con seis bancos internacionales por US$ 6000 millones y el jueves de la semana que viene intentará colocar en el mercado internacional bonos en dólares por hasta US$ 5000 millones, y en pesos, por otros US$ 2000 millones más. Entre las dos operaciones, tendrá cubierta el 65% de sus necesidades financieras del año.

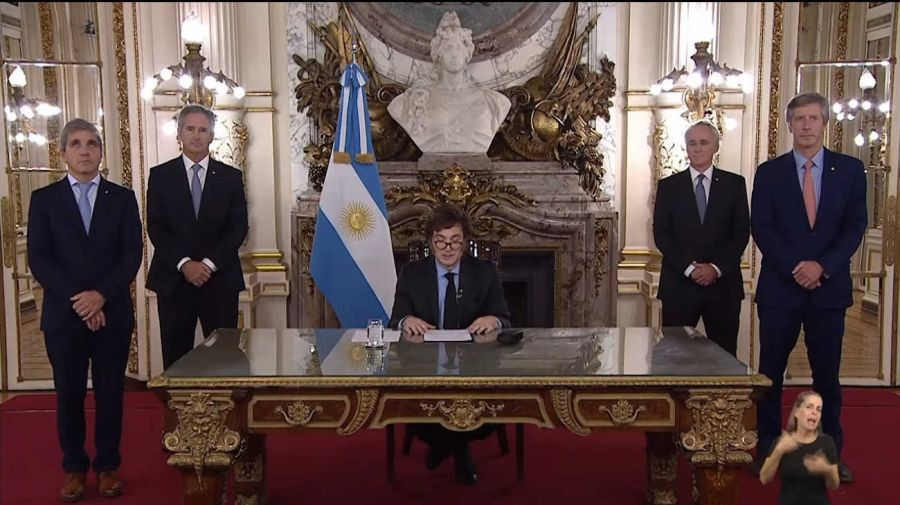

"Tenemos que reducir el nivel de incertidumbre; hoy hay que minimizar el riesgo de financiamiento", explicó el ministro de Finanzas, Luis Caputo. "Poder tomar casi el 65% en las primeras semanas del año es algo agresivo, pero es bueno, porque tenemos la obligación de ser cautos este año. Así, el financiamiento este año no va a ser el cuco que muchos creían",subrayó.

"Este año, el Gobierno debe conseguir financiamiento por US$ 20.000 millones"

Este año, el Gobierno debe conseguir financiamiento por US$ 20.000 millones. Si se le suman las amortizaciones con el sector privado y con organismos internacionales de crédito esa cifra se duplica, a un total de US$ 40.000 millones. Este año, el Gobierno tiene vencimientos de bonos por US$ 12.000 millones; US$ 5000, de Letras del Tesoro (Letes); y otros US$ 3000 millones de deudas con organismos internacionales.

Se trata de un monto no menor, más aun considerando que el panorama financiero internacional luce bastante más incierto que hace meses. Es por eso que,para evitar agobiar la demanda de bonos argentinos, Finanzas optó por buscar un préstamo bancario en lugar de financiarse todo en el mercado de capitales. Se trata un "repo" -como se conoce en la jerga financiera a los préstamos que tienen títulos como garantía- por US$ 6000 millones, a 18 meses de plazo y con una tasa de Libor más 290 puntos básicos (lo que hoy arroja un interés del 3,80% anual).

"El repo reduce la necesidad de ir al mercado internacional este año. Eso se traduce en el precio de los bonos, que subieron en cuanto dijimos que íbamos a tener que ir al mercado por menos plata", dijo Caputo.

Los bancos que aportarán fondos

Las entidades internacionales, que aportarán US$ 1000 millones cada una, son Santander, BBVA Francés, Citi, HSBC, JP Morgan y Deutsche Bank. Los mismos bancos serán además los encargados de asesorar al Gobierno en la emisión de deuda internacional que planea hacer el jueves próximo.

La semana próxima, un equipo de Finanzas encabezado por Caputo arrancará con un road show para seducir a inversores en Londres, Boston y Nueva York, mientras que otro liderado por el secretario de Finanzas, Santiago Bausili, prevé ir a Los Angeles y luego también sumarse a las reuniones en Nueva York.

Desde Finanzas señalaron que aun no tienen definidos los plazos delos bonos que planean emitir, sólo que entre US$ 3000 millones y US$ 5000 millones serán en dólares, y otros US$ 1000 millones o US$ 2000 millones, en pesos.

"Siempre tratamos de dejar demanda insatisfecha para que se refleje en el mercado secundario. Así logramos comprimir el riesgo país y compensamos la suba de tasas de afuera", explicó Caputo, quien aseguró que la semana que viene no tomarán más dinero, aun si el mercado se los ofrece. "Desde la asunción de Trump, al principio el spread (por el diferencial de tasa entre los bonos argentinos y sus equivalentes del Tesoro de EE.UU.) se amplió. Ahora estamos de vuelta en niveles mínimos. Tenemos espacio para seguir comprimiendo tasas", apuntó.

De tener éxito en la emisión de la semana próxima, Finanzas sólo espera tener que pedir en los mercados internacionales otros US$ 3000 millones a lo largo del año.

Según el programa financiero que presentó el ministro, sólo US$ 10.000 millones de los US$ 40.000 millones que se necesitan vendrán de emisiones internacionales. Otros US$ 3850 millones serán aportados por organismos internacionales (sobre todo, BID, Banco Mundial y CAF); US$ 4500 millones provendrán de la refinanciación de Letras del Tesoro con privados; US$ 2000 millones, de entes públicos; US$ 6000 millones serán cubiertos con el préstamo de los bancos y US$ 14.000 millones serán de emisiones realizadas en el mercado local.

"Hay mayor foco en el mercado local que en el internacional. Porque queremos empujar el desarrollo del mercado local. Queremos desarrollarlo para que las pequeñas y medianas empresas sean las que tengan acceso a un nivel de financiamiento razonable", dijo Caputo. "Si bien nuestras tasas son las más bajas de la historia, no todos tenemos acceso a esas tasas", agregó.

Para fin de año, estimó el Ministro, la deuda bruta podría representar en torno al 58% del PBI, mientras que neta será del orden del 29 por ciento, el ratio "más bajo de América latina".

"Con la deuda hay dos riesgos -dijo Caputo-, uno de financiamiento y otro de sustentabilidad. No hay ningún festival de bonos y la sustentabilidad está más que garantizada. Cuando estamos emitiendo bonos la mayoría de las veces es para cancelar deuda, no para nuevos gastos. En cuanto al riesgo de refinanciamiento es válido, si hay un shock en el mercado internacional, puede afectar. Estamos viendo un escenario de cambio de tasas, por eso decidimos reducir ese riesgo lo más posible, financiando en enero gran parte del riesgo del año".